29 questões encontradas

Com base na Constituição Federal de 1988 e na doutrina de direito financeiro, conceitue receitas originárias, receitas derivadas e receitas transferidas, apresentando exemplos de cada uma delas. [valor: 4,75 pontos]

Nas questões das provas escritas, ao domínio do conteúdo serão atribuídos até 5,00 pontos, dos quais até 0,25 ponto será atribuído ao quesito apresentação (legibilidade, respeito às margens e indicação de parágrafos) e estrutura textual (organização das ideias em texto estruturado).

(10 linhas)

A prova foi realizada sem consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

O Estado Alfa, em situação financeira adversa, teve de implementar um pacote de medidas para enfrentar tal cenário. Em janeiro de 2025, o Governador requereu dois empréstimos a instituições financeiras estatais. O primeiro, junto à Caixa Econômica Federal (CEF), para o pagamento de despesa com a aquisição de material de consumo. O segundo, junto ao Banco do Estado Alfa – BANESALFA (instituição financeira controlada pelo próprio Estado Alfa), para garantir as contraprestações em contratos de parceria público-privada necessárias ao desenvolvimento da infraestrutura estadual. Ambos foram concedidos em fevereiro de 2025.

Logo depois, o Governador notificou os demais Poderes e o Ministério Público informando que, ao final do primeiro bimestre de 2025, foi verificado que a realização da receita poderá não comportar o cumprimento das metas de resultado primário estabelecidas no Anexo de Metas Fiscais.

Em razão disso, nessa notificação, solicitou aos chefes dos Poderes e do Ministério Público que promovessem, nos montantes necessários e obedecido o prazo de 30 (trinta) dias subsequentes previsto na Lei de Responsabilidade Fiscal (LRF), a limitação de empenho e movimentação financeira, segundo os critérios fixados pela Lei de Diretrizes Orçamentárias Estadual (LDO). O Ministério Público, contudo, deixou de atender a esse pedido. O Governador, então, limitou os valores financeiros referentes ao Ministério Público, valendo-se de autorização prevista na LDO Estadual.

Já em maio de 2025, o Poder Executivo do Estado Alfa solicitou à União a celebração de convênio para a transferência voluntária de recursos a serem aplicados no pagamento de aluguel social às famílias em situação de vulnerabilidade.

A União, porém, negou tal transferência, alegando que estava impedida de fazê-la em razão de que o Poder Executivo Estadual não havia enviado ao Poder Executivo da União, até 30 de abril daquele ano, as suas contas para a consolidação nacional.

O Governador manifestou-se contrariamente, alegando a violação da autonomia estadual, pois havia lei estadual prevendo prazo próprio para esse fim, que era diverso daquele fixado de forma centralizada pela União. Esta última, contudo, manteve a sua posição negativa.

Diante desse cenário, responda, justificadamente, com base na legislação aplicável e na jurisprudência do STF ou STJ, aos itens abaixo:

A) Os empréstimos solicitados junto à Caixa Econômica Federal (CEF) e ao Banco do Estado Alfa poderiam ter sido concedidos?

B) A limitação de empenho realizada pelo Governador e autorizada na LDO Estadual, quanto aos valores referentes ao Ministério Público, foi correta?

C) A autonomia estadual foi violada pela União ao estabelecer prazo para o envio das contas estaduais ao Poder Executivo da União?

D) Poderia a União ter se negado a fazer tal transferência voluntária com base na alegação do descumprimento de prazo?

RESPOSTA OBJETIVAMENTE JUSTIFICADA

(50 pontos)

(Edital e caderno de provas sem informação sobre o número de linhas)

A prova foi realizada com consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

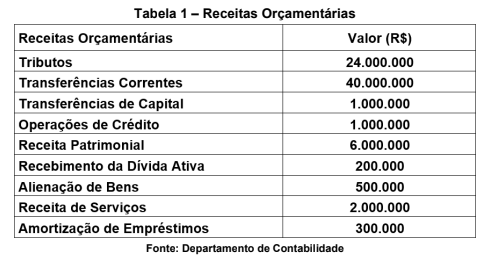

Para fins de classificação das receitas públicas em relação ao seu impacto na situação líquida patrimonial, é possível dividi-las em duas categorias distintas: receitas efetivas e não efetivas. Nesse contexto, considere que uma entidade do setor público registrou as seguintes receitas orçamentárias durante o ano de 2023, conforme os dados da Tabela 1 a seguir:

Com base na situação apresentada e de acordo com o Manual de Contabilidade Aplicada ao Setor Público (MCASP), elabore um texto abordando o conceito de receita efetiva e não efetiva e descreva o impacto (reflexo) de cada uma no patrimônio da entidade do setor público. Além disso, classifique cada receita apresentada na Tabela 1 quanto à afetação patrimonial. E, por fim, informe o valor total das receitas efetivas e das não efetivas, conforme as informações da Tabela 1.

(20 linhas)

(10 pontos)

A prova foi realizada sem consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

Considere que o Estado esteja passando por uma situação de constrição fiscal, decorrente da queda da atividade econômica e, consequentemente, da arrecadação de impostos estaduais, o mesmo ocorrendo no âmbito federal.

Diante de tal situação, o Governador do Estado decidiu adotar algumas medidas, a fim de obter determinados resultados com base no que entendeu ser o embasamento legal e as justificativas para tanto:

a. Alienação de ações representativas do controle de empresas estatais e medidas para obtenção de superávit do orçamento corrente, para fins de aumentar a receita corrente liquida e, consequentemente, a base sobre a qual é aferido o limite de comprometimento de despesas com pessoal e custeio em geral estabelecido pela LRF - Lei de Responsabilidade Fiscal.

b. Utilização das seguintes receitas, que considera como de natureza originária: (i) fluxo da arrecadação tributária estadual, (ii) participação do Estado no produto de impostos federais (parcela do Fundo de Participação dos Estados - FPE) e (iii) royalties pela exploração de petróleo e gás em seu território para fins de:

- cobertura das despesas com pagamento de pessoal ativo e inativo e

- de garantia em operações de crédito celebradas com instituições financeiras privadas e de contragarantias em operações de crédito garantidas pela União.

c. Limitação de empenho, nos percentuais estabelecidos na Lei de Diretrizes Orçamentária - LDO, em razão do não atingimento das metas fiscais e retenção, nos mesmos percentuais, dos repasses do produto da arrecadação de impostos ao Fundo de Participação dos Municípios.

Considerando as disposições constitucionais e legais aplicáveis, analise a juridicidade das medidas e dos efeitos pretendidos, bem como das justificativas e embasamentos apresentados pelo Chefe do Executivo.

(30 linhas)

(10 pontos)

A prova foi realizada com consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

Diante da constatação, ao final do segundo bimestre do exercício orçamentário-financeiro, de que a realização da receita mostra-se bastante abaixo da estimada nas projeções consideradas na Lei Orçamentária Anual, com risco de comprometimento da meta de resultado primário estabelecida no Anexo de Metas Fiscais, o Chefe do Executivo decidiu adotar as seguintes medidas:

I) cancelamento de restos a pagar processados e não processados;

II) alienação de imóveis não afetados a serviço público para obtenção de receitas destinadas à cobertura de déficit do regime próprio de previdência dos servidores e ao custeio em geral, incluindo folha de pagamentos de ativos e inativos;

III) utilização dos saldos financeiros apurados nos balanços de fundos especiais de despesa, aplicando tais recursos em finalidades diversas daquelas previstas nas respectivas leis instituidoras.

Considerando o exposto, responda, justificadamente, com base nas disposições constitucionais, bem como na Lei de Responsabilidade Fiscal e na Lei nº 4.320/64, se tais medidas afiguram-se juridicamente legítimas ou encontram alguma vedação legal ou, ainda, se possuem eventuais condicionantes. Aponte, se existente(s), outra(s) medida(s) de caráter não discricionário prevista(s) no ordenamento jurídico que deva(m) ser adotada(s) no cenário narrado.

(5 pontos)

(30 linhas)

A prova foi realizada com consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

No âmbito da Assembleia Legislativa do estado do X, foi proposto projeto de lei que disciplinava sobre os seguintes aspectos: (i) exclusão, no que tange ao conceito de receita corrente líquida, do valor de imposto de renda retido na fonte sobre valores pagos pelo estado, suas a autarquias e fundações a pessoas físicas ou jurídicas contratadas para a prestação de bens ou serviços; e (ii) possibilidade de o Poder Executivo depositar exclusivamente, em instituição financeira privada, as disponibilidades de caixa relativas à arrecadação dos tributos estaduais.

Em face da situação hipotética apresentada, redija um texto dissertativo, com base nas normas legais e constitucionais de cunho financeiro-orçamentário e na jurisprudência do Supremo Tribunal Federal, esclarecendo se os aspectos disciplinados pelo parlamento do estado X são, ou não, viáveis. [valor: 0,76 ponto]

Na questão discursiva, ao domínio da modalidade escrita serão atribuídos até 0,20 ponto e ao domínio do conteúdo serão atribuídos até 0,80 ponto, dos quais até 0,04 ponto será atribuído ao quesito apresentação (legibilidade, respeito às margens e indicação de parágrafos) e estrutura textual (organização das ideias em texto estruturado).

(20 linhas)

A prova foi realizada com consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

Determinado Estado da Federação pretende conceder (1) isenção de caráter não geral com relação a certo tributo, bem como (2) cancelar débitos tributários cujo montante mostra-se inferior aos custos de cobrança.

a) As situações (1) e (2) mencionadas podem ser consideradas como renúncia de receitas nos termos da legislação pátria?

b) Quais medidas devem ser tomadas pelo ente político para implementá-las com obediência aos ditames legais? Elas exigem necessariamente medidas de compensação?

(30 linhas)

(1,30 pontos)

A prova foi realizada com consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!

Tendo em vista que, no orçamento público, as fontes ou destinações de recursos são associadas a determinadas despesas, de forma a evidenciar os meios para atingir os objetivos públicos, redija um texto dissertativo a respeito do seguinte tema.

CLASSIFICAÇÃO POR FONTES OU DESTINAÇÃO DE RECURSOS

Em seu texto, responda, necessariamente, aos seguintes questionamentos.

1 - A que se atribui a denominação fonte de recursos? [valor: 6,00 pontos]

2 - Que papel o codigo de fonte de recursos exerce como mecanismo integrador tanto da perspectiva da receita pública quanto da perspectiva da despesa pública? [valor: 7,00 pontos]

3 - Como deve ser feito o controle das disponibilidades financeiras por fonte ou destinação de recursos? [valor: 6,00 pontos]

(20 Linhas)

(20 Pontos)

A prova foi realizada sem consulta a códigos e(ou) legislação.

Por enquanto não há notas de professor Não há nenhum comentário ainda. Seja o primeiro!